Что такое налоговая нагрузка?

Давайте проведем небольшой тест. Ответьте, пожалуйста, на три вопроса:

“И зачем мне знать уровень налоговой нагрузки?” — спросит иной предприниматель/руководитель бизнеса.

Поясняем: показатель налоговой нагрузки должен находиться в сфере внимания предпринимателя/руководителя/собственника бизнеса наряду с такими бизнес-показателями как выручка, рентабельность, производительность труда. Почему?

Потому что:

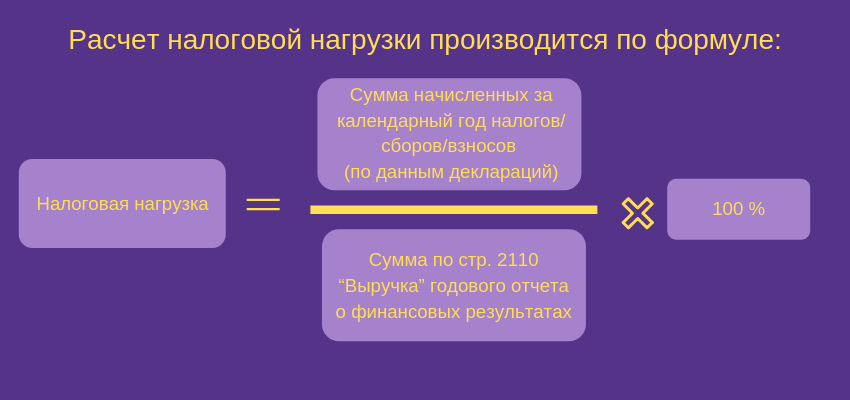

Как рассчитать налоговую нагрузку?

Формула расчета налоговой нагрузки

Иными словами, налоговая нагрузка — это величина налогов, сборов и взносов, которая определяется для экономического субъекта в зависимости от его вида деятельности, масштабов производства, штатной численности и региона ведения экономической деятельности.

Уровень налоговой нагрузки является относительным показателем и сравнивается со среднеотраслевыми значениями.

Отклонение от среднеотраслевых показателей говорит о существенных изменениях в финансово-хозяйственной деятельности организации, что вызывает пристальный интерес со стороны ФНС.

Низкий уровень налоговой нагрузки обязательно привлечет внимание налоговых органов и является одной из основных причин включения компании в план выездных проверок.

Вначале ИФНС запросит у компании пояснения, на которые следует ответить. Ведь снижение уплачиваемых налогов может быть вызвано объективными причинами, например:

Сам по себе результат расчета налоговой нагрузки не может служить доказательством неуплаты налогов организацией. Доначисление налогов и штрафов ФНС может осуществить только при выявлении нарушений Налогового кодекса РФ при проведении выездной или камеральной проверки.

Несоответствие показателя налоговой нагрузки среднеотраслевому уровню не является единственным критерием для вынесения решения о проведении выездной проверки. Все критерии оценки будут анализироваться в комплексе. Кроме открытых данных существуют еще те, которые ФНС не раскрывает широкой общественности. Но если вы хотите избежать повышенного внимания контролирующих органов, следует следить за соответствием нагрузки по налогам среднеотраслевым показателям. Иногда бывает необходимо направить письмо в ИФНС с разъяснением причин снижения налоговой нагрузки.

Таким образом, в интересах предпринимателя/руководителя бизнеса считать налоговую нагрузку. Обнаружив при самостоятельном расчете отклонения от общепринятых показателей нагрузки в сторону занижения, лучше заранее подготовиться к объяснениям с налоговой инспекцией.

Хорошая новость для предпринимателей: на сайте ФНС работает специальный сервис и можно самостоятельно рассчитать уровень налоговой нагрузки и сравнить его со среднеотраслевыми значениями (https://pb.nalog.ru/calculator.html)

Рассчитать налоговую нагрузку: , узнать о резервах экономии и роста, которые существуют в вашем бизнесе, вы можете с нашей новой услугой по анализу бухгалтерского учета.

Читать еще:

Зачем бизнесу анализ бухгалтерских данных?

Бухгалтерское обслуживание ООО

6 причин, почему предпринимателям необходим налоговый консалтинг